Mikä on Operating Cash to Debt Ratio?

Operating Cash to Debt Ratio mittaa prosenttiosuutta yrityksen kokonaisvelasta, joka katetaan sen liiketoiminnan kassavirralla tietyllä tilikaudella. Liiketoiminnan kassavirralla tarkoitetaan käteisvaroja, jotka yritys tuottaa ydintoiminnoillaan. Tämä edustaa yleensä suurinta rahavirtaa, jonka yritys tuottaa.

Toiminnan rahavirran ja velan suhdelukua voidaan käyttää arvioimaan yrityksen todennäköisyyttä laiminlyödä korkomaksujaan. Se, että yritys tuottaa paljon käteisvaroja suhteessa siihen, kuinka paljon sillä on velkaa, osoittaa, että yrityksellä on hyvät edellytykset maksaa velkansa takaisin. Näin ollen velkojat pitävät sitä turvallisempana velkasijoituksena.

Korkea suhdeluku osoittaa, että yrityksellä on todennäköisesti pienempi todennäköisyys laiminlyödä lainojensa maksuja, mikä tekee siitä turvallisemman sijoitusmahdollisuuden velkojille. Vastaavasti matala suhdeluku osoittaa, että yrityksellä on suurempi todennäköisyys laiminlyödä maksujaan, koska sillä on vähemmän käteisvaroja käytettävissään velan takaisinmaksuun.

Miten voidaan laskea Operating Cash to Debt Ratio?

Operating Cash to Debt Ratio lasketaan jakamalla yrityksen liiketoiminnan kassavirta sen kokonaisvelan määrällä. Suhdeluvun laskentakaava on seuraava:

Jossa:

Toiminnan kassavirta – viittaa kassavirtaan, jonka yritys tuottaa operatiivisen toimintansa kautta. Tämä luku löytyy yrityksen kassavirtalaskelmasta

Kokonaisvelka – viittaa yrityksen kokonaisvelkaan. Tämä saadaan laskemalla yhteen yrityksen lyhytaikaiset ja pitkäaikaiset velat. Molemmat luvut löytyvät yrityksen taseesta.

Yleisesti ottaen korkea OC/velka-suhde osoittaa, että yritys on melko kypsä, koska se tuottaa paljon käteisvaroja operatiivisesta toiminnasta. Tämä on ristiriidassa aloittavien yritysten kanssa, jotka ovat usein riippuvaisia rahoituksesta kassavirtojen aikaansaamiseksi (eli eivät ole vielä omavaraisia). Lainanantajat lainaavat yleensä mieluummin rahaa yrityksille, joilla on korkea OC/velka-suhde. Kuten todettu, tällaiset yritykset tuottavat tasaisia kassavirtoja liiketoiminnasta eivätkä todennäköisesti ole ylivelkaantuneita.

Operating Cash to Debt Ratio Esimerkki

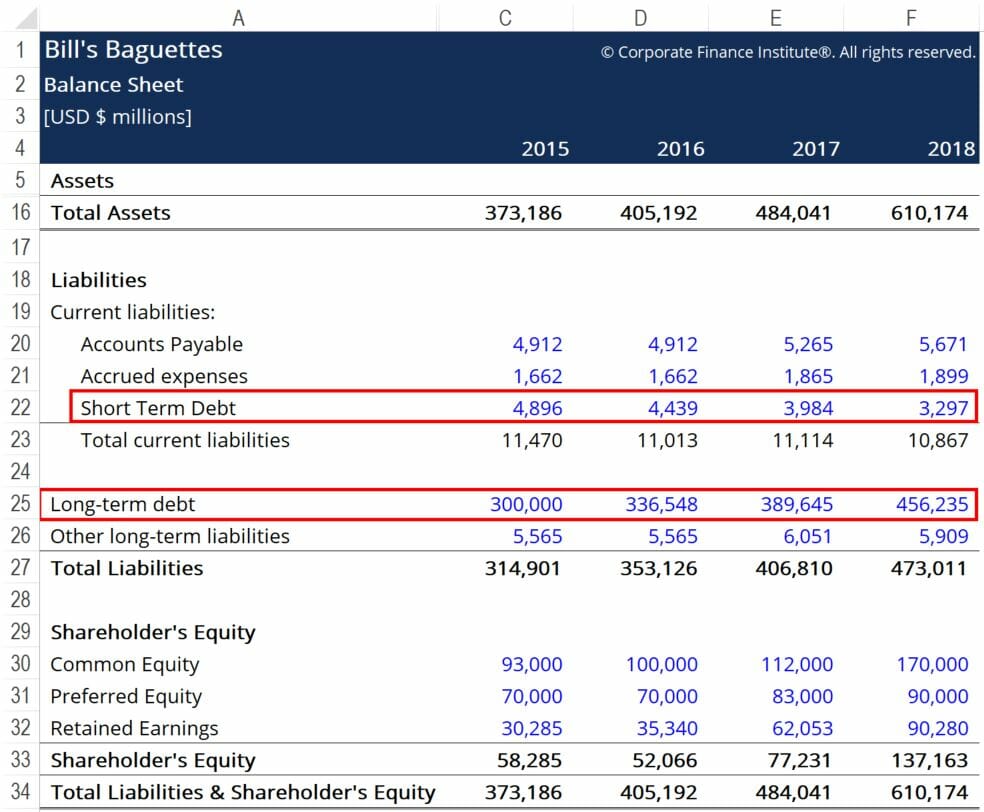

Bill’s Baguette’s haluaa laskea Operating Cash to Debt Rationsa saadakseen paremman käsityksen siitä, missä asemassa se on toimialalla kassavirtojen tuottamisen suhteen. Alla on pätkiä yrityksen tilinpäätöksestä:

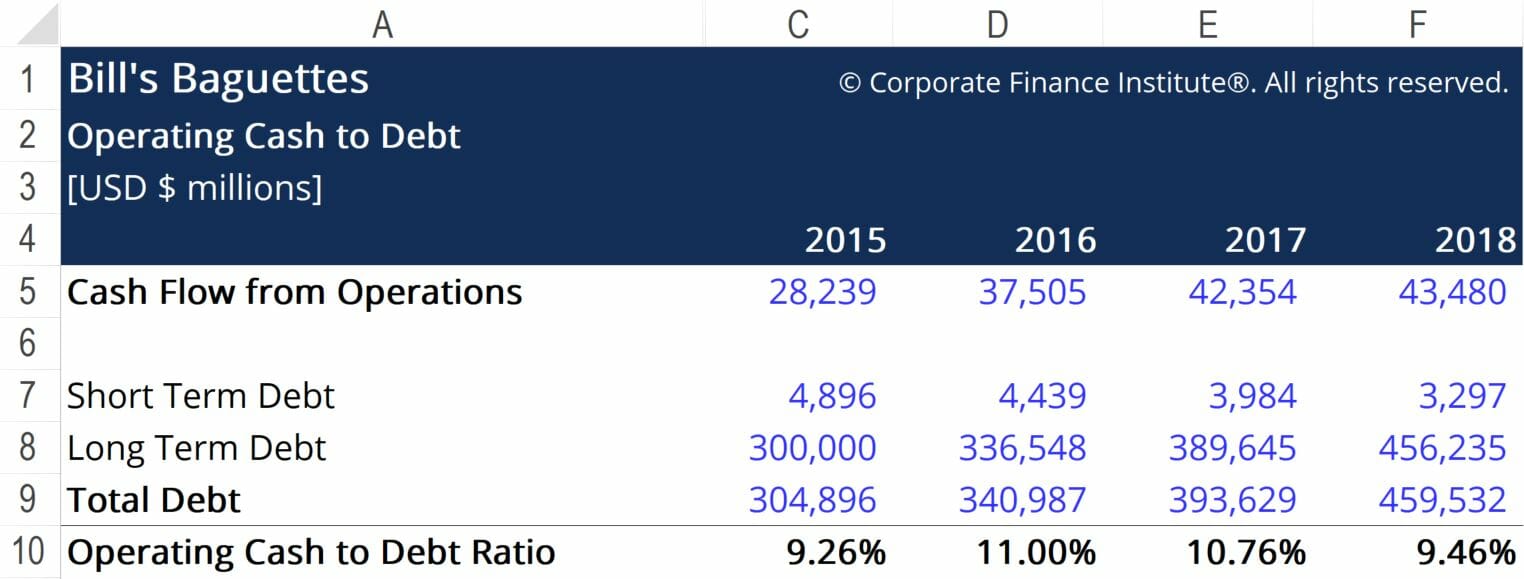

Punaisissa laatikoissa korostetaan tärkeät tiedot, joita tarvitsemme laskiessamme operatiivisen kassan ja velan suhdetta. Tarvittavat luvut ovat lyhytaikainen velka, pitkäaikainen velka ja liiketoiminnan kassavirta. Käyttämällä edellä esitettyä kaavaa saamme seuraavat luvut:

Tässä näemme, että Billin OC to Debt Ratio liikkuu 10 prosentin tuntumassa. Tämä tarkoittaa sitä, että jos Bill’s päättäisi suunnata kaikki operatiivisesta toiminnasta saadut kassavarat velkojensa takaisinmaksuun, se pystyisi maksamaan pois 10 % kokonaismäärästä. Vaikka käteisvarojen käyttäminen tällä tavoin ei todennäköisesti ole viisasta, tunnusluku antaa kuitenkin jonkinlaisen kuvan siitä, missä tilanteessa yritys on velka- ja kassatilanteeseensa nähden.

Yrityksen taloudellisen tilan ymmärtämiseksi paremmin operatiivisen käteisvarojen ja velan suhdelukua olisi verrattava useiden samalla toimialalla toimivien yritysten lukuihin. Jos joidenkin muiden samalla toimialalla toimivien yritysten OC-Debt-prosentit ovat keskimäärin alhaisemmat kuin Bill’sillä, voidaan päätellä, että Bill’s hallitsee suhteellisen hyvin rahoitusvelkansa. Luotonantajat puolestaan saattavat todennäköisemmin lainata enemmän rahaa Bill’sille, koska yritys edustaa suhteellisen turvallista sijoitusta patonkialalla.

Lisälähteet

Kiitos, että luit tämän CFI-artikkelin aiheesta Operating Cash to Debt Ratio! CFI tarjoaa Financial Modeling & Valuation Analyst (FMVA)™FMVA® CertificationJoin 850,000+ opiskelijaa, jotka työskentelevät Amazonin, J.P. Morganin ja Ferrarin kaltaisissa yrityksissä  sertifiointiohjelma niille, jotka haluavat viedä uransa seuraavalle tasolle. Jos haluat lisätietoja aiheeseen liittyvistä aiheista, tutustu seuraaviin CFI:

sertifiointiohjelma niille, jotka haluavat viedä uransa seuraavalle tasolle. Jos haluat lisätietoja aiheeseen liittyvistä aiheista, tutustu seuraaviin CFI:

- How to Calculate Debt Service Coverage RatioHow to Calculate Debt Service Coverage RatioTämässä oppaassa kuvataan, miten Debt Service Coverage Ratio lasketaan. Ensin käymme läpi lyhyen kuvauksen Debt Service Coverage Ratio -luvusta, miksi se on tärkeä, ja sen jälkeen käymme läpi vaiheittaiset ratkaisut useisiin esimerkkeihin Debt Service Coverage Ratio -laskelmista.

- Pitkän aikavälin velan nykyinen osuusPitkän aikavälin velan nykyinen osuusPitkän aikavälin velan nykyinen osuusPitkän aikavälin velan nykyaikainen osuus pitkäaikaisen velan nykyaikainen osuus on se osuus pitkäaikaisen velan erääntyvästä määrästä, joka erääntyy vuoden sisällä. Pitkäaikaisen velan maturiteetti on

- Kirjanpidon peruskurssi – CFI

- Puolustusintervallin suhdelukuPuolustusintervallin suhdelukuPuolustusintervallin suhdeluku (Defensive Interval RatioDefensive Interval Ratio, DIR) on taloudellisen maksuvalmiuden suhdeluku, joka osoittaa, kuinka monta päivää yritys voi toimia ilman, että sen tarvitsee käyttää muita pääomalähteitä kuin vaihto-omaisuuttaan. Se tunnetaan myös nimellä Basic Defense Interval Ratio (BDIR) tai Defensive Interval Period Ratio (DIPR).