Viele erfahrene Unternehmer im Gesundheitswesen, die auf der Suche nach einer Nachfolgeregelung sind, haben mit dem Gedanken gerungen, ihr Unternehmen zu verkaufen, auch wenn sie weiterhin ein erhebliches Wachstum vor sich sehen. Glücklicherweise gibt es eine alternative Finanztechnik, die als Private-Equity-Rekapitalisierung bekannt ist und bei der Unternehmer im Gesundheitswesen einen Teil ihres Unternehmens an Partner einer Private-Equity-Gruppe (PEG) verkaufen können und dennoch die Möglichkeit haben, vom Wachstum zu profitieren.

Private-Equity-Rekapitalisierungen oder Rekapitalisierungen bieten ein einzigartiges Wertangebot, das eine gute Option für Eigentümer sein kann, die einige Chips vom Tisch nehmen wollen, aber dennoch an der Zukunft ihres Unternehmens beteiligt sind.

PEG-Firmen können versierte Geschäftspartner sein, die mehr als nur Kapital mitbringen. Sie bieten auch branchenspezifisches, finanzielles, betriebliches und organisatorisches Fachwissen, das zur Wertsteigerung eines Unternehmens genutzt werden kann. Das ist gut, denn wenn der Wert des Unternehmens steigt, ermöglicht eine Rekapitalisierung den Eigentümern auch, ein zweites Mal zu profitieren, wenn das Unternehmen schließlich wieder verkauft wird.

Grundlagen einer Rekapitalisierung

Um ein besseres Verständnis des Rekapitalisierungsprozesses zu erlangen, gehen wir ein recht einfaches Szenario durch.

Mary gründete Home Healthcare Co, eine Medicare-Agentur für häusliche Krankenpflege, vor 20 Jahren. Home Healthcare Co. ist im Laufe der Jahre gewachsen, aber die jüngste Umstellung auf das Patient Driven Groupings Model (PDGM) hat Mary klar gemacht, dass ein zu großer Prozentsatz ihres Nettovermögens in dem Unternehmen gebunden ist. Mary sieht in dem Unternehmen die Chance für weiteres Wachstum, hat aber auch das Bedürfnis, ihr Vermögen zu diversifizieren und ihr Risiko zu verringern.

Home Healthcare Co. hat viele gute Mitarbeiter, die über die Jahre hinweg loyal waren und ein wichtiger Grund für den Erfolg des Unternehmens sind. Mary möchte sicherstellen, dass diese Mitarbeiter gut versorgt sind und die Möglichkeit haben, das Unternehmen auch in Zukunft zu führen.

Nach der Untersuchung möglicher Optionen und Gesprächen mit anderen Unternehmern, die ihre Unternehmen erfolgreich rekapitalisiert haben, beschließt Mary, eine PEG-Rekapitalisierung durchzuführen. Mary findet einen Partner, der in Home Healthcare Co. investieren möchte – und der ihre Leidenschaft für die Patientenversorgung und die Vision, die sie für die Zukunft des Unternehmens hat, teilt.

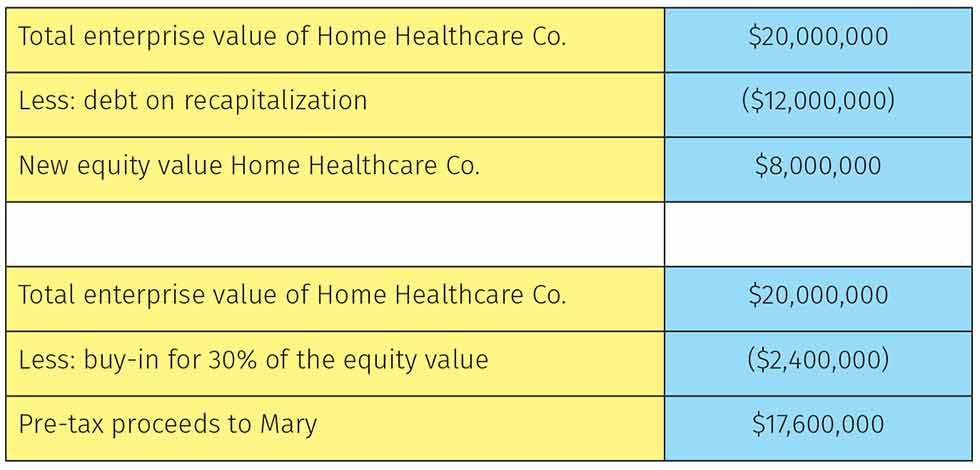

Das Unternehmen ist schuldenfrei, und beide Parteien sind sich einig, dass der ausgehandelte Unternehmenswert (EV) von Home Healthcare Co. 20 Millionen US-Dollar betragen sollte. Die Übernahme wird mit 40% Eigenkapital und 60% Fremdkapital finanziert. Nach der Transaktion wird Home Healthcare Co. mit 12 Mio. $ verschuldet sein. Mary wird auch weiterhin 30 % des Eigenkapitals des Unternehmens besitzen.

Der Wert des Eigenkapitals des Unternehmens nach der Rekapitalisierung ist in Abbildung 1 dargestellt.

Abbildung 1: Wert des Unternehmens Home Healthcare Co. nach der Rekapitalisierung.

Die Rolle einer PEG

Marys Unternehmen wird nun als Plattformunternehmen betrachtet, das PEGs in der Regel fünf bis sieben Jahre lang besitzen. Während dieser Zeit ist die PEG in hohem Maße (wenn nicht sogar vollständig) von Mary und ihrem Managementteam abhängig, um das Tagesgeschäft des Unternehmens zu führen. Das Managementteam wird während dieser Zeit in der Regel erheblich erweitert. Die PEG wird in der Regel einen Mehrwert schaffen, indem sie Effizienzsteigerungen einführt, die Mary und ihrem Führungsteam helfen, ihre Arbeit besser zu erledigen. Diese Effizienzsteigerungen können viele Formen annehmen, vom Hinzufügen von Technologien bis zur Verbesserung von Prozessen, aber vor allem werden sie dem Unternehmen helfen, durch Übernahmen zu wachsen.

Die meisten PEGs verfolgen eine Strategie des Wachstums durch Übernahmen, d. h. sie finden und erwerben strategische Unternehmen, die – in diesem Szenario – einen Mehrwert für Home Healthcare Co. darstellen. Diese Akquisitionen können neue geografische Gebiete erschließen, eine Konzentration auf einem Markt bewirken, den Einstieg in eine parallele oder ergänzende Dienstleistung oder ein Produkt ermöglichen oder viele andere mögliche Wege aufzeigen. Die PEG übernimmt in der Regel die Transaktionsfunktion und überlässt die Integration nach der Transaktion dem Managementteam von Mary. Nach Ablauf der fünf bis sieben Jahre führt die PEG ein Liquiditätsereignis für das Unternehmen durch, entweder durch den Verkauf an eine andere größere Private-Equity-Firma, an einen strategischen Käufer oder durch einen Börsengang.

Es ist wichtig anzumerken, dass Mary keine Garantie für die Bankverbindlichkeiten eines Dritten hat, die die PEG genutzt hat, um den Gewinn aus dem zweiten Verkauf weiter zu steigern. Sie entlastet sich auch von jeglichem Risiko, das sie mit persönlichen Bürgschaften für Lieferanten oder Zahler gehabt haben könnte. Home Healthcare Co. übernimmt diese Verbindlichkeiten selbst.

Was Partnerschaften bringen

PEGs versuchen in der Regel, ihren Kommanditisten (LPs) eine dreifache Cash-on-Cash-Rendite für ihre Investition in den Fonds zu bieten. Bei den LPs (d.h. Stakeholdern) kann es sich um wohlhabende Einzelpersonen, Stiftungen, Pensions- und/oder Rentenverwalter oder sogar Unternehmen handeln. Viele PEGs, die sich auf Investitionen im Gesundheitswesen konzentrieren, arbeiten gerne mit LPs zusammen, die ebenfalls aus dem Gesundheitswesen kommen.

Vor kurzem habe ich für einen Kunden eine Rekapitulation durchgeführt, und wir haben geprüft, welche PEGs gut passen würden. Wir konzentrierten uns auf PEGs mit Schwerpunkt im Gesundheitswesen und untersuchten ihre LPs, um zu sehen, wer einen Mehrwert bieten könnte. Die besten PEGs hatten alle LPs aus dem Gesundheitsbereich, die in ihren speziellen Fonds investierten. In einer bestimmten Gruppe waren die fünf größten Investoren United HealthCare, BlueCross BlueShield, Cigna und zwei sehr große private Krankenhaussysteme. Wie Sie sehen können, ändert dies die Möglichkeiten, die einem Plattformunternehmen zur Verfügung stehen, drastisch.

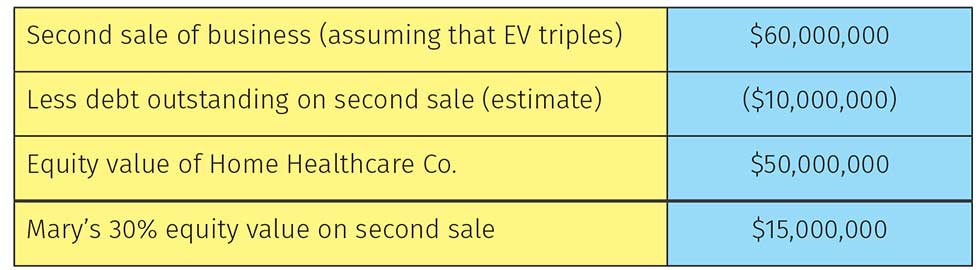

Zurück zu unserem Szenario: Marys Eigenkapitalwert beim zweiten Verkauf – unter der Annahme, dass die PEG in der Lage war, den Unternehmenswert des Geschäfts in diesem Zeitraum zu verdreifachen – ist in Abbildung 2 dargestellt.

Mary erhält 32,6 Mio. $ gegenüber den 20 Mio. $, die sie beim ersten Verkauf von 100 % ihres Unternehmens verdient hätte. Sollte der Unternehmenswert in diesem Zeitraum steigen, was angesichts des Auftrags der meisten Private-Equity-Gesellschaften, ein aggressives Wachstum der Portfoliounternehmen zu erzielen, keine unvernünftige Annahme ist, würde Mary sogar noch mehr verdienen.

Neben dem Gewinn aus dem Wachstum konnte Mary CEO bleiben, aber ihre Rolle reduzieren, da um sie herum ein tieferes Managementteam aufgebaut wurde, das andere Funktionen des Betriebs von Home Healthcare Co. übernimmt. Die PEG hat auch weiterhin bei der Umsetzung der Strategie geholfen, indem sie den Vorstand vertrat und Home Healthcare Co. für eine erstklassige Bewertung beim zweiten Ausstieg positionierte.

Abbildung 2: Marys Gewinn beim zweiten Verkauf von Home Healthcare Co.

Risiken einer Wiederaufnahme

Dieses Szenario ist ein vereinfachtes Beispiel mit vielen Annahmen, aber es veranschaulicht die möglichen Vorteile einer Wiederaufnahme. Wie bei den meisten Dingen gibt es auch hier einige Schattenseiten zu bedenken, z. B.:

- Der Wert des Unternehmens beim zweiten Ausstieg ist nicht garantiert, und auch der Zeitplan ist nicht bekannt. Es gibt viele Variablen, die diese Pläne zum Scheitern bringen können.

- Nach der Transaktion wird Home Healthcare Co. eine erhebliche Menge an Schulden haben. Die meisten Geschäftsinhaber sind vorsichtig, wenn es darum geht, ihr Unternehmen mit hohen Schulden zu belasten.

- Mary ist nicht mehr Mehrheitseigentümerin. Die PEG wird einen Beirat einrichten und das Managementteam ermächtigen, das Unternehmen voranzutreiben. Den meisten Unternehmern fällt es schwer, die Kontrolle abzugeben.

Es besteht das Risiko, den falschen PEG-Partner zu wählen. Die Unternehmenseigentümer müssen die PEG und ihre Manager wirklich kennen lernen. Darüber hinaus müssen die Eigentümer die Erfolgsbilanz der PEG prüfen, um die Erfolgswahrscheinlichkeit zu bestimmen.

In meinem nächsten Artikel werde ich erörtern, wie Sie die richtige PEG für Ihr Unternehmen auswählen und wie Sie Ihr Unternehmen auf dem Private-Equity-Markt begehrenswert machen können.