De nombreux propriétaires expérimentés d’entreprises de soins de santé à la recherche d’un plan de succession se sont débattus avec l’idée de vendre leur entreprise même s’ils continuent à voir une croissance importante devant eux. Heureusement, il existe une technique financière alternative connue sous le nom de recapitalisation par capital-investissement, dans laquelle les propriétaires d’entreprises de soins de santé peuvent vendre une partie de leur entreprise à des partenaires de groupes de capital-investissement (GPI) tout en ayant la possibilité de bénéficier de la croissance.

Les recapitalisations par capital-investissement, ou recaps, offrent une proposition de valeur unique qui peut être une bonne option pour les propriétaires qui cherchent à retirer quelques jetons de la table tout en restant impliqués dans l’avenir de leur entreprise.

Les sociétés PEG peuvent être des partenaires commerciaux avisés qui apportent plus que du capital à la table. Elles fournissent également une expertise industrielle, financière, opérationnelle et organisationnelle qui peut être utilisée pour augmenter la valeur d’une entreprise. C’est une bonne chose car si la valeur de l’entreprise augmente, une recapitalisation permet également aux propriétaires de profiter une deuxième fois si l’entreprise est éventuellement vendue à nouveau.

Fondamentaux d’une recapitalisation

Pour mieux comprendre le processus de recapitalisation, parcourons un scénario assez simple.

Mary a fondé Home Healthcare Co., une agence de soins de santé à domicile, il y a 20 ans. Home Healthcare Co. s’est développée au fil des ans, mais le passage récent au modèle de regroupement des patients (PDGM) a fait comprendre à Marie qu’un pourcentage trop important de sa valeur nette était lié à l’entreprise. Mary voit l’opportunité d’une croissance continue dans l’entreprise, mais a également besoin de diversifier son patrimoine et de réduire son risque.

La société Home Healthcare Co. a beaucoup de bons employés qui ont été fidèles au fil des ans et qui sont une grande raison du succès de l’entreprise. Mary veut s’assurer que ces employés sont bien pris en charge et ont la possibilité de continuer à diriger l’entreprise dans l’avenir.

Après avoir recherché les options possibles et engagé des discussions avec d’autres entrepreneurs qui ont recapitalisé leurs entreprises avec succès, Mary décide de poursuivre une recapitalisation PEG. Mary trouve un partenaire qui souhaite investir dans Home Healthcare Co – et qui partage sa passion pour les soins aux patients et la vision qu’elle a de l’avenir de l’entreprise.

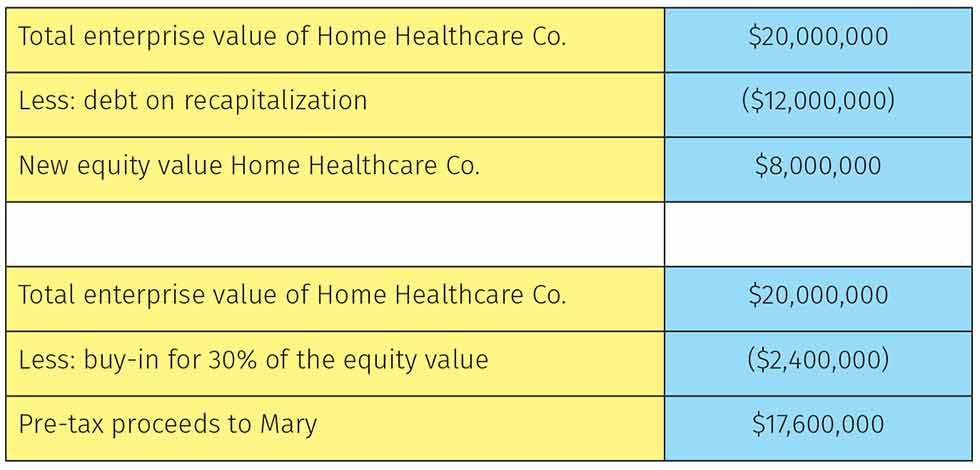

L’entreprise est libre de toute dette, et les deux parties conviennent que la valeur d’entreprise (VE) négociée de Home Healthcare Co devrait être de 20 millions de dollars. L’acquisition sera financée par 40 % de capitaux propres et 60 % de dettes. Après la transaction, Home Healthcare Co. aura une dette de 12 millions de dollars. Mary continuera également à détenir 30 % des capitaux propres de la société.

La valeur des capitaux propres de la société après la récapitulation est présentée à la figure 1.

Figure 1 : La valeur de Home Healthcare Co. après la recapitalisation.

Le rôle d’un PEG

La société de Mary est maintenant considérée comme une société plate-forme, que les PEG possèdent généralement pendant cinq à sept ans. Au cours de cette période, le PEG dépendra fortement (sinon complètement) de Mary et de son équipe de gestion pour faire fonctionner les activités quotidiennes de l’entreprise. L’équipe de gestion s’agrandit généralement de manière assez importante pendant cette période. Le PEG apportera généralement une valeur ajoutée en introduisant des gains d’efficacité qui aideront Marie et son équipe de direction à mieux faire leur travail. Ces gains d’efficacité peuvent prendre plusieurs formes, de l’ajout de technologies à l’amélioration des processus, mais, surtout, ils aideront l’entreprise à croître par le biais d’acquisitions.

La plupart des PEG utilisent une stratégie de croissance par acquisition, ce qui signifie qu’ils trouvent et acquièrent des entreprises stratégiques qui – dans ce scénario – ajoutent de la valeur à Home Healthcare Co. Ces acquisitions peuvent apporter de nouvelles zones géographiques, une concentration sur un marché, une entrée dans un service ou un produit parallèle ou complémentaire, ou bien d’autres voies possibles. Le PEG s’occupe généralement de la fonction transactionnelle et laisse l’équipe de direction de Mary s’occuper des intégrations post-transaction. Une fois les cinq à sept années écoulées, le PEG exécutera un événement de liquidité pour l’entreprise, soit en la vendant à une autre société de capital-investissement plus importante, à un acheteur stratégique ou par le biais d’une offre publique initiale.

Il est important de noter que Mary n’a pas de garantie sur la dette bancaire tierce que le PEG a utilisée pour améliorer encore le gain sur la deuxième vente. Elle supprime également tout risque qu’elle aurait pu avoir avec des garanties personnelles pour les vendeurs ou les payeurs. Home Healthcare Co. assume elle-même ces engagements.

Ce qu’apportent les partenariats

Les PEG cherchent généralement à offrir à leurs commanditaires (LPs) un rendement en espèces trois fois supérieur à celui de leur investissement dans le fonds. Les LP (c’est-à-dire les parties prenantes) peuvent être des particuliers fortunés, des fonds de dotation, des administrateurs de pensions et/ou de retraites ou même des sociétés. De nombreux PEG qui se concentrent sur les investissements dans les soins de santé aiment s’associer à des LPs qui ont également des antécédents dans le domaine de la santé.

J’effectuais récemment une récapitulation pour un client et nous évaluions quels PEGs seraient un bon ajustement. Nous nous sommes concentrés sur les PEG axés sur les soins de santé et nous évaluions leurs LP pour voir qui pourrait ajouter de la valeur. Les PEG les plus performants avaient tous des investisseurs privés dans le secteur de la santé qui investissaient dans leur fonds dédié. Dans un groupe particulier, les cinq principaux investisseurs étaient United HealthCare, BlueCross BlueShield, Cigna et deux très grands systèmes hospitaliers privés. Comme vous pouvez le voir, cela change radicalement les opportunités qui s’offrent à une entreprise plateforme.

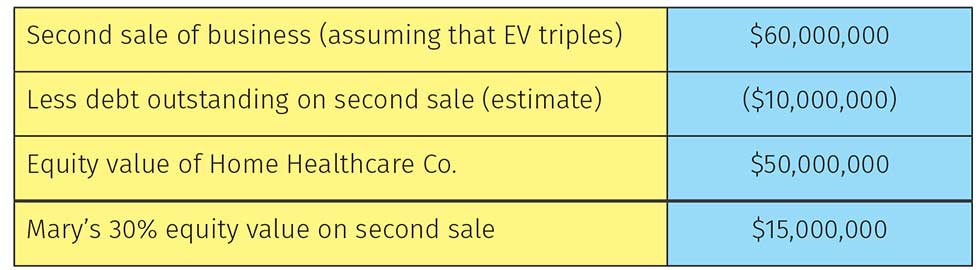

Pour en revenir à notre scénario, la valeur des capitaux propres de Mary lors de la deuxième vente – en supposant que le PEG ait pu tripler la valeur d’entreprise de l’entreprise au cours de cette période – est présentée dans la figure 2.

Mary repart avec 32,6 millions de dollars contre les 20 millions de dollars qu’elle aurait gagnés lors de la vente initiale de 100% de son entreprise. Si la valeur de l’entreprise devait augmenter au cours de cette période, ce qui n’est pas une hypothèse déraisonnable étant donné le mandat de la plupart des fonds d’investissement privés de faire croître agressivement les entreprises du portefeuille, Mary gagnerait encore plus.

En plus de profiter de la croissance, Mary a pu rester PDG mais réduire son rôle, car une équipe de gestion plus profonde a été constituée autour d’elle pour prendre en charge d’autres fonctions des opérations de Home Healthcare Co. Le PEG a également continué à aider à l’exécution de la stratégie, en fournissant une représentation au conseil d’administration et en positionnant Home Healthcare Co. pour une valorisation supérieure lors de la deuxième sortie.

Figure 2 : Bénéfice de Mary sur la deuxième vente de Home Healthcare Co.

Risques d’une récapitulation

Ce scénario est un exemple simpliste avec beaucoup d’hypothèses, mais il illustre le côté positif potentiel pour une récapitulation. Comme pour la plupart des choses, il y a aussi plusieurs côtés négatifs à considérer, tels que :

- La valeur de l’entreprise à la deuxième sortie n’est pas garantie, et le calendrier n’est pas connu. Il existe de nombreuses variables qui pourraient faire dérailler ces plans.

- Après la transaction, Home Healthcare Co. portera un montant important de dettes. La plupart des propriétaires d’entreprises sont prudents à l’idée de faire peser sur leur entreprise un niveau d’endettement élevé.

- Mary n’est plus la propriétaire majoritaire. Le PEG mettra en place un conseil consultatif et donnera à l’équipe de direction les moyens de diriger l’entreprise à l’avenir. La plupart des propriétaires d’entreprise trouvent difficile de céder le contrôle.

Il y a un risque de choisir le mauvais partenaire PEG. Les propriétaires d’entreprise doivent vraiment apprendre à connaître le PEG et ses gestionnaires. En outre, les propriétaires devront confirmer les antécédents du PEG pour déterminer la probabilité de succès.

Dans mon prochain article, je discuterai de la façon de sélectionner le bon PEG pour votre entreprise, et de la façon de rendre votre entreprise désirable sur le marché du capital-investissement.