- Amortyzacja liniowa

- Przykład amortyzacji liniowej

- Recording Straight-Line Depreciation

- Wizualizacja sald w pozycjach Wyposażenie i Skumulowana amortyzacja

- Wartość księgowa lub wartość bilansowa aktywów

- Amortyzacja opiera się na szacunkach

- Co się dzieje, gdy zmienia się kwota szacunkowa

- Przykład zmiany szacunkowego okresu użytkowania składnika aktywów

Amortyzacja liniowa

Najczęstszą metodą amortyzacji stosowaną w sprawozdaniach finansowych firmy jest metoda liniowa. Kiedy stosowana jest metoda liniowa, wydatki na amortyzację w każdym pełnym roku będą w tej samej wysokości.

Zilustrujemy szczegóły amortyzacji, a w szczególności metodę amortyzacji liniowej, na następującym przykładzie.

Przykład amortyzacji liniowej

Firma zdecydowała, że chce stosować metodę liniową do wykazywania amortyzacji w swoich sprawozdaniach finansowych. Firma zakupiła sprzęt do wykorzystania w swojej działalności gospodarczej i przedstawia następujące informacje:

-

W dniu 1 lipca 2019 r. firma zakupiła sprzęt za 10 500 USD

-

Konto Wyposażenie zostało obciążone kwotą 10 500 USD, a konto Środki pieniężne zostało uznane kwotą 10,500

-

Przedsiębiorstwo oszacowało, że wartość zbawcza sprzętu na koniec okresu użytkowania wyniesie 500 USD

-

Przedsiębiorstwo oszacowało, że okres użytkowania sprzętu wyniesie 5 lat

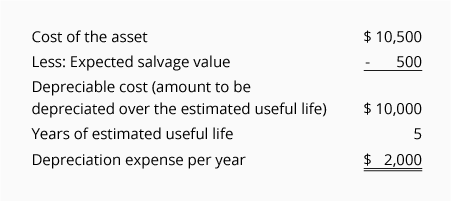

Biorąc pod uwagę powyższe informacje, liniowy koszt amortyzacji za każdy pełny rok użytkowania środka trwałego wyniesie 2 000 USD, jak obliczono tutaj:

Jeśli rok obrotowy firmy kończy się 31 grudnia, rachunek zysków i strat firmy wykaże koszty amortyzacji w następujący sposób:

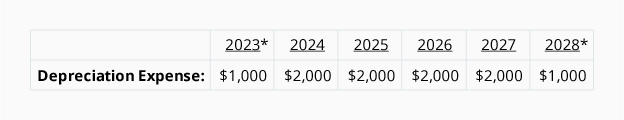

*Ponieważ środek trwały został nabyty 1 lipca 2019 r., tylko połowa rocznej kwoty kosztów amortyzacji jest rejestrowana w latach 2019 i 2024.

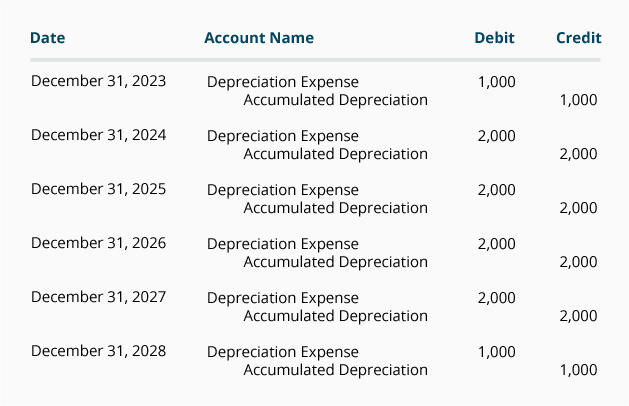

Płatność gotówkowa firmy za sprzęt miała miejsce jednego dnia w 2019 r., jak pokazano tutaj:

Ponieważ koszt amortyzacji jest wykazywany we wszystkich latach od 2019 r. do 2024 r., ale płatność gotówkowa miała miejsce tylko w momencie zakupu sprzętu, każdy roczny koszt amortyzacji jest często określany jako koszt bezgotówkowy.

Recording Straight-Line Depreciation

Amortyzacja jest zapisywana w ewidencji księgowej firmy za pomocą zapisów korygujących. Zapisy korygujące są zapisywane w dzienniku ogólnym na ostatni dzień okresu rozliczeniowego.

Zakładając, że firma sporządza tylko roczne sprawozdania finansowe za lata kończące się 31 grudnia, zapisy korygujące będą następujące:

(Jeśli firma sporządza miesięczne sprawozdania finansowe, w każdym z miesięcznych zapisów korygujących firma zapisze 1/12 powyższych kwot).)

Wizualizacja sald w pozycjach Wyposażenie i Skumulowana amortyzacja

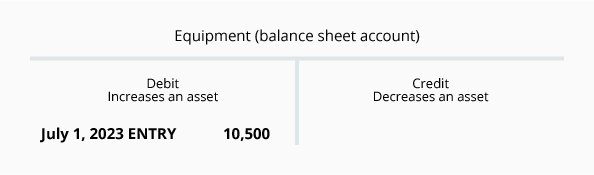

Zauważ, że konto uznane w powyższych zapisach korygujących nie jest kontem aktywów Wyposażenie. Zamiast tego kredyt jest wprowadzany do konta aktywów przeciwstawnych Skumulowana amortyzacja. Zastosowanie tego konta przeciwstawnego pozwala, aby konto aktywów Sprzęt nadal wykazywało koszt sprzętu, a jednocześnie wykazywało w Skumulowanej amortyzacji całkowitą kwotę kosztów amortyzacji, która została wykazana od momentu nabycia składnika aktywów.

Aby pomóc w wizualizacji sald konta aktywów Wyposażenie i powiązanego konta aktywów Skumulowana amortyzacja na dzień 31 grudnia 2020 r., dostarczamy następujące konta T:

Wartość księgowa lub wartość bilansowa aktywów

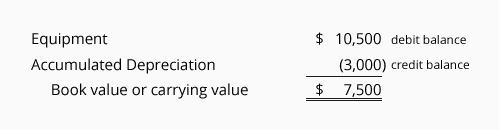

Kombinacja salda debetowego konta aktywów i powiązanego z nim salda kredytowego konta kontr aktywów jest wartością księgową lub wartością bilansową aktywów.

Korzystając z sald kont na powyższych kontach T, wartość księgowa lub wartość bilansowa sprzętu firmy na dzień 31 grudnia 2020 r. wynosi:

Gdy wartość księgowa składnika aktywów jest równa szacowanej wartości zbawczej składnika aktywów, zapisy amortyzacyjne zostaną wstrzymane. Jeżeli środek trwały będzie nadal użytkowany, w każdym kolejnym roku koszty amortyzacji wyniosą 0 USD. Koszt składnika aktywów i jego zakumulowane saldo amortyzacji pozostanie na kontach księgi głównej, dopóki składnik aktywów nie zostanie zbyty.

Amortyzacja opiera się na szacunkach

Ważne jest, aby zdać sobie sprawę, że kwota amortyzacji zgłoszona przez firmę jest kwotą szacunkową. Powodem tego jest fakt, że przy obliczaniu amortyzacji wykorzystuje się następujące dane szacunkowe:

-

Wartość zbawcza

Wartość zbawcza środka trwałego jest również określana jako wartość likwidacyjna środka trwałego, wartość złomu lub wartość rezydualna. Wartość zbawcza jest szacunkową kwotą, jaką spółka spodziewa się otrzymać w momencie zbycia składnika aktywów na koniec jego okresu użytkowania. (Często zdarza się, że spółki zakładają, iż dany składnik aktywów nie będzie miał wartości zbawczej). -

Okres użytkowania

Okres użytkowania składnika aktywów jest szacunkową oceną tego, jak długo dany składnik aktywów będzie wykorzystywany w działalności. Na przykład, inżynier projektant może zakupić nowy komputer i oszacować, że będzie on przydatny w działalności tylko przez 2 lata (ze względu na szybki postęp w oprogramowaniu i sprzęcie komputerowym). W tym samym czasie księgowy może zakupić podobny komputer i oszacować, że będzie on przydatny w działalności księgowej przez 4 lata. Zarówno szacowany przez projektanta okres użytkowania wynoszący 2 lata, jak i szacowany przez księgowego okres użytkowania wynoszący 4 lata są prawidłowe (mimo że komputery są podobne i mogą mieć fizyczny okres użytkowania dłuższy niż 10 lat).

Co się dzieje, gdy zmienia się kwota szacunkowa

Aby sprawozdanie finansowe było istotne dla jego użytkowników, musi ono zostać opublikowane wkrótce po zakończeniu okresu rozliczeniowego. Aby spełnić ten wymóg, księgowi muszą oszacować niektóre kwoty.

Po opublikowaniu sprawozdania finansowego rozsądnie jest dowiedzieć się, że niektóre rzeczywiste kwoty różnią się od kwot szacunkowych, które zostały uwzględnione w sprawozdaniu finansowym. Jeżeli różnice nie są znaczące, nie jest wymagane podejmowanie żadnych działań.

Jeżeli nastąpiła znacząca zmiana w szacowanej wartości zbawczej składnika aktywów i/lub w szacowanym okresie użytkowania składnika aktywów, zmiana w szacunkach spowoduje naliczenie nowej kwoty odpisów amortyzacyjnych w bieżącym roku obrotowym oraz w pozostałych latach okresu użytkowania składnika aktywów.

UWAGA:

Zmiana w szacowanej wartości zbawczej lub zmiana w szacowanym okresie użytkowania składnika aktywów, który jest amortyzowany, nie jest uznawana za błąd księgowy. W związku z tym sprawozdania finansowe, które zostały już rozpowszechnione, nie ulegają zmianie.

Znacząca zmiana w szacowanej wartości zbawczej lub szacowanym okresie użytkowania zostanie wykazana w bieżącym i pozostałych latach obrotowych okresu użytkowania składnika aktywów.

Przykład zmiany szacunkowego okresu użytkowania składnika aktywów

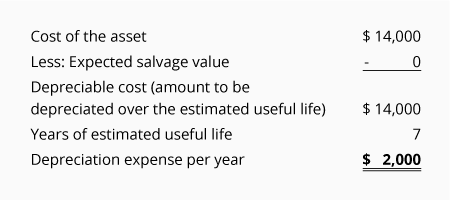

Aby zilustrować zmianę szacunkowego okresu użytkowania składnika aktywów, przyjmiemy, że spółka miała następującą sytuację:

-

Sprzęt został zakupiony 1 stycznia 2015 r. po koszcie 14 000 USD

-

Spółka pierwotnie oszacowała, że sprzęt nie będzie miał wartości odzyskiwalnej

-

Spółka pierwotnie oszacowała, że okres użytkowania sprzętu wynosi 7 lat

-

Zastosowano amortyzację liniową (co skutkuje amortyzacją w wysokości 2,000 w każdym pełnym roku)

-

W 2019 r. firma zdała sobie sprawę, że sprzęt nie będzie przydatny po 31 grudnia 2020 r. (zamiast 31 grudnia, 2021)

-

Oszacowana wartość zbawcza na koniec okresu użytkowania sprzętu pozostaje na poziomie 0 USD

-

Zamiast pierwotnego okresu użytkowania wynoszącego 7 lat (od 1 stycznia 2015 r. do 31 grudnia 2021 r.), spółka szacuje teraz całkowity okres użytkowania wynoszący tylko 6 lat (od 1 stycznia 2015 r. do 31 grudnia 2020 r.)

-

W 2019 r. spółka zdała sobie sprawę, że sprzęt nie będzie przydatny po 31 grudnia 2020 r. (zamiast 31 grudnia 2021 r.), 2020)

-

Amortyzacja już wykazana za lata 2015-2018 nie może zostać zmieniona, ponieważ zmiana ta nie jest błędem księgowym

-

Zmiana szacowanego okresu użytkowania wpłynie jedynie na amortyzację wykazaną za lata 2019 i 2020

Pierwszy przegląd pierwotnej amortyzacji liniowej z wykorzystaniem szacunków ze stycznia 2015 r:

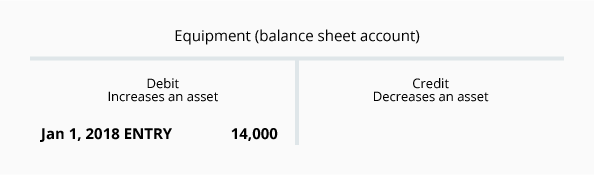

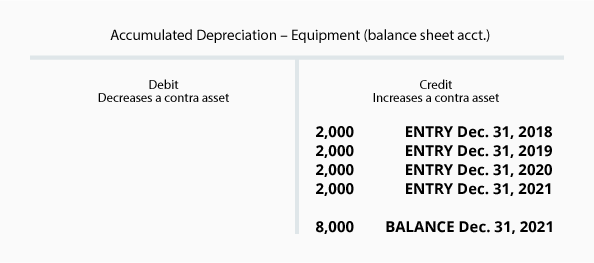

Na następujących kontach T na dzień 31 grudnia 2018 r., że saldo na koncie Sprzęt wynosi 14 000 USD (koszt sprzętu), a konto Skumulowana amortyzacja ma saldo kredytowe w wysokości 8 000 USD:

Powyższe konta wskazują, że wartość księgowa sprzętu na dzień 31 grudnia 2018 r. wynosi 6 000 USD (14 000 USD – 8 000 USD). Wiemy również, że pozostały tylko dwa lata (2019 i 2020), w których należy zamortyzować pozostałe 6 000 USD wartości księgowej. Ponieważ, szacowana wartość zbawcza wynosi 0 USD, pozostałe 6 000 USD dzielimy przez pozostałe 2 lata = 3 000 USD kosztów amortyzacji w każdym z lat 2019 i 2020.

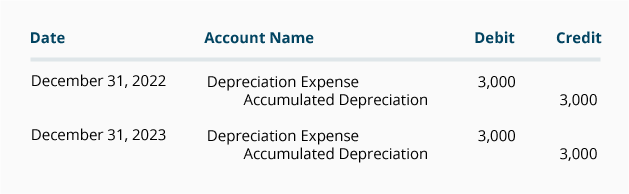

Wpisy korygujące dla lat 2019 i 2020 są następujące:

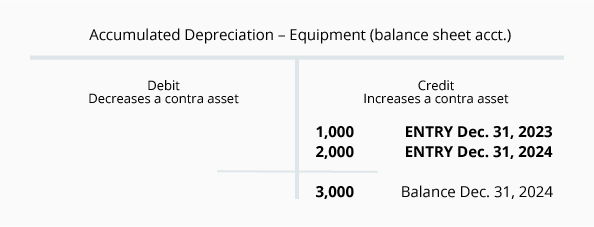

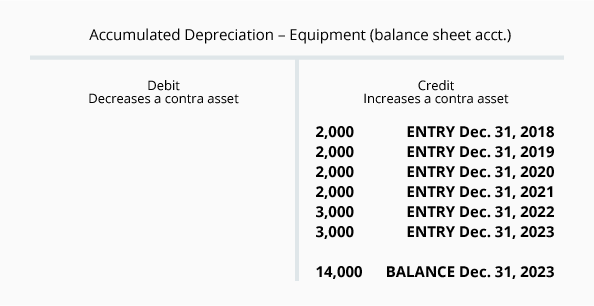

Na dzień 31 grudnia 2020 r. konto Skumulowana amortyzacja będzie wyglądało następująco:

Zauważ, że kwoty amortyzacji zarejestrowane w latach 2018 i wcześniejszych nie zostały zmienione.

Teraz, gdy poznałeś już podstawowe pojęcia dotyczące amortyzacji wykazywanej w sprawozdaniu finansowym przedsiębiorstwa, przejdziemy do obliczania amortyzacji z wykorzystaniem trzech dodatkowych metod amortyzacji:

- Jednostki działalności (lub jednostki produkcji)

- Podwójne saldo degresywne

- Sum-of-the-years’-digits

.