Muitos empresários de saúde experientes que procuram um plano de sucessão lutaram com a noção de vender as suas empresas, mesmo quando continuam a ver um crescimento significativo à sua frente. Felizmente, existe uma técnica financeira alternativa conhecida como recapitalização do capital privado, na qual os proprietários de empresas de saúde podem vender uma parte da sua empresa a sócios do grupo de capital privado (PEG) e ainda ter a oportunidade de se beneficiar do crescimento.

As recapitalizações de participações privadas, ou recapitalizações, oferecem uma proposta de valor única que pode ser uma boa opção para os proprietários que procuram tirar algumas fichas da mesa enquanto ainda estão envolvidos no futuro da sua empresa.

As empresas dePEG podem ser parceiros de negócios experientes que trazem mais do que apenas capital para a mesa. Eles também fornecem experiência industrial, financeira, operacional e organizacional que pode ser usada para aumentar o valor de um negócio. Isto é bom porque se o valor da empresa aumenta, uma recapitalização também permite aos proprietários lucrar uma segunda vez se o negócio for eventualmente vendido novamente.

Fundamentals of a Recap

Para compreender melhor o processo de recapitalização, vamos caminhar por um cenário bastante simples.

Mary fundou a Home Healthcare Co.., uma agência de cuidados de saúde domiciliários Medicare, há 20 anos. A Home Healthcare Co. cresceu ao longo dos anos, mas a recente mudança para o Modelo de Agrupamento de Pacientes (PDGM) deixou claro para Mary que uma porcentagem muito grande de seu patrimônio líquido está vinculada à empresa. Mary vê a oportunidade de crescimento contínuo na empresa, mas também tem uma necessidade de diversificar sua riqueza e reduzir seu risco.

Home Healthcare Co. tem muitos bons funcionários que têm sido fiéis ao longo dos anos e são uma grande razão para o sucesso da empresa. Mary quer garantir que esses funcionários sejam bem tratados e tenham a oportunidade de continuar a liderar a empresa no futuro.

Após pesquisar possíveis opções e envolver-se em discussões com outros empreendedores que recapitalizaram seus negócios com sucesso, Mary decide prosseguir com uma recapitalização do PEG. Mary encontra um parceiro que quer investir na Home Healthcare Co. – e que compartilha sua paixão pelo atendimento ao paciente e a visão que ela tem para o futuro da empresa.

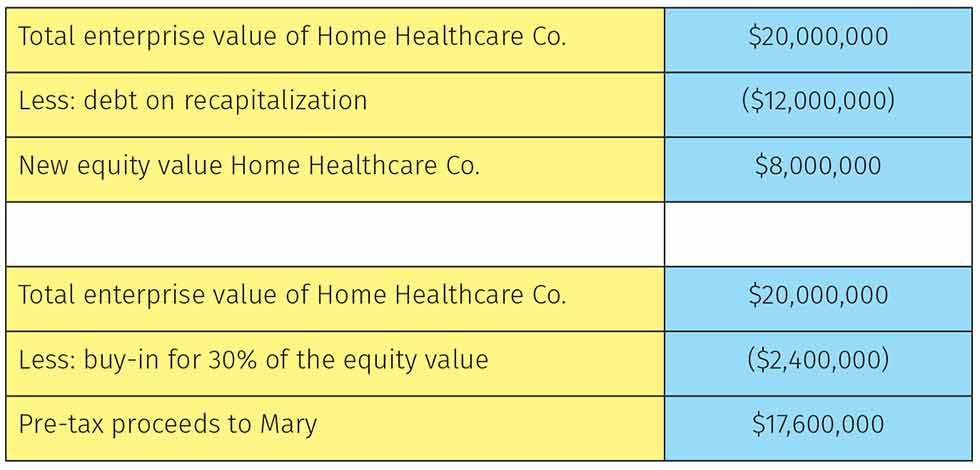

O negócio está livre de dívidas, e ambas as partes concordam que o valor empresarial negociado pela Home Healthcare Co. (EV) deve ser de US$ 20 milhões. A aquisição será financiada com 40% de capital próprio e 60% de dívida. Após a transação, a Home Healthcare Co. terá US$12 milhões em dívidas. Mary também continuará a deter 30% do capital da empresa.

O valor do capital da empresa após a recapitulação é mostrado na Figura 1.

Figura 1: O valor da Home Healthcare Co. após a recapitulação.

O papel do PEG

A empresa da Mary é agora considerada uma empresa de plataforma, que os PEGs normalmente possuem por cinco a sete anos. Durante este período, o PEG vai depender muito (se não completamente) de Mary e sua equipe de gestão para operar as atividades do dia-a-dia da empresa. A equipa de gestão expande-se normalmente de forma bastante significativa durante este período. O PEG normalmente acrescenta valor ao introduzir eficiências que ajudam Mary e a sua equipa de gestão a realizar melhor o seu trabalho. Essas eficiências podem tomar muitas formas, desde a adição de tecnologias até a melhoria do processo, mas, mais notavelmente, elas ajudarão a empresa a crescer através de aquisições.

Os PEGs utilizam uma estratégia de crescimento através de aquisições, o que significa que eles encontram e adquirem empresas estratégicas que neste cenário agregam valor à Home Healthcare Co. Estas aquisições podem proporcionar novas áreas geográficas, concentração dentro de um mercado, entrada em um serviço ou produto paralelo ou complementar, ou muitas outras vias possíveis. O PEG normalmente trata da função transacional e deixa as integrações pós-transação para a equipe de gestão da Mary. Após os cinco a sete anos decorridos, o PEG executará um evento de liquidez para o negócio, seja através da venda para outra empresa de private equity maior, para um comprador estratégico ou através de uma oferta pública inicial.

É importante notar que Mary não tem uma garantia sobre a dívida do banco de terceiros que o PEG utilizou para aumentar ainda mais o ganho na segunda venda. Ela também elimina qualquer risco que ela possa ter tido com garantias pessoais para vendedores ou pagadores. A Home Healthcare Co. assume ela própria estas responsabilidades.

Que Parcerias Trazem

PEGs normalmente procuram entregar aos seus parceiros limitados (LPs) um retorno de três vezes em dinheiro para o seu investimento no fundo. As Sociedades Limitadas (ou seja, partes interessadas) podem ser indivíduos abastados, administradores de pensão e/ou aposentadoria ou mesmo corporações. Muitos PEGs que se concentram em investimentos na área da saúde gostam de fazer parcerias com os LPs que também têm antecedentes na área da saúde.

I estava recentemente a fazer uma recapitulação para um cliente e estávamos a avaliar quais os PEGs que se adequariam bem. Centrámo-nos nos PEGs focados nos cuidados de saúde e estávamos a avaliar os seus PEGs para ver quem poderia acrescentar valor. Os principais PEGs tinham todos os LPs de cuidados de saúde a investir no seu fundo dedicado. Em um grupo em particular, os cinco maiores investidores foram a United HealthCare, BlueCross BlueShield, Cigna e dois grandes sistemas hospitalares privados. Como você pode ver, isto muda drasticamente as oportunidades que estão disponíveis para uma empresa plataforma.

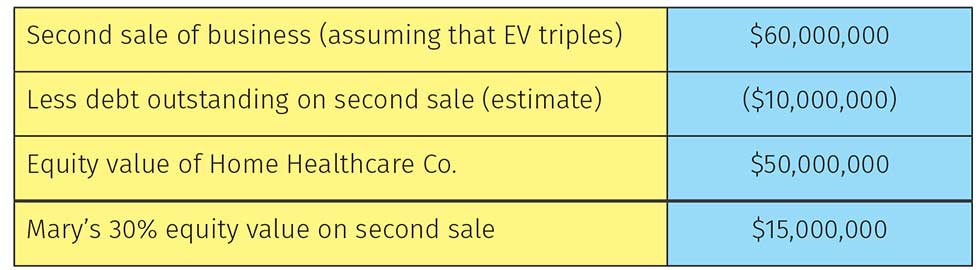

Voltando ao nosso cenário, o valor patrimonial de Mary no segundo salário – assumindo que o PEG foi capaz de triplicar o valor empresarial do negócio ao longo desse tempo – é mostrado na Figura 2.

Mary vai embora com $32,6 milhões contra os $20 milhões que teria ganho com a venda inicial de 100% do seu negócio. Se o valor da empresa fosse maior durante este período de tempo, o que não é uma suposição irracional dado o mandato da maioria das empresas de private equity para crescer agressivamente, Mary ganharia ainda mais.

Além de lucrar com o crescimento, Mary foi capaz de permanecer como CEO, mas reduzir seu papel, já que uma equipe gerencial mais profunda foi construída em torno dela para assumir outras funções das operações da Home Healthcare Co. O PEG também tem continuado a ajudar na execução da estratégia, fornecendo representação da diretoria e posicionamento da Home Healthcare Co. para uma avaliação premium na segunda saída.

Figure 2: lucro de Mary na segunda venda da Home Healthcare Co.

Riscos de um Recap

Este cenário é um exemplo simplista com muitas suposições, mas ilustra o potencial para uma recapitulação. Como na maioria das coisas, há também vários lados para baixo a considerar, como:

- O valor da empresa na segunda saída não é garantido, nem a linha do tempo é conhecida. Há muitas variáveis que poderiam descarrilar esses planos.

- Após a transação, a Home Healthcare Co. terá um montante significativo de dívida. A maioria dos proprietários de negócios são cautelosos em sobrecarregar sua empresa com altos níveis de endividamento.

- Mary não é mais a proprietária majoritária. O PEG irá criar um conselho consultivo e capacitar a equipa de gestão para conduzir o negócio para o futuro. A maioria dos proprietários de negócios acha difícil abrir mão do controle.

Existe o risco de escolher o parceiro PEG errado. Os proprietários de negócios devem realmente conhecer o PEG e seus gerentes. Além disso, os proprietários precisarão confirmar o histórico do PEG para determinar a probabilidade de sucesso.

No meu próximo artigo, discutirei como selecionar o PEG certo para sua empresa, e como tornar sua empresa desejável no mercado de private equity.