Många erfarna företagare inom hälso- och sjukvården som söker efter en successionsplan har brottats med tanken på att sälja sina företag även om de fortsätter att se en betydande tillväxt framför sig. Lyckligtvis finns det en alternativ finansiell teknik som kallas private equity-rekapitalisering, där företagare inom hälso- och sjukvården kan sälja en del av sitt företag till partner i en private equity-grupp (PEG) och fortfarande ha möjlighet att dra nytta av tillväxten.

Private equity-rekapitaliseringar, eller recaps, erbjuder ett unikt värdeförslag som kan vara ett bra alternativ för ägare som vill ta bort några marker från bordet samtidigt som de fortfarande är involverade i sitt företags framtid.

PEG-företag kan vara smarta affärspartner som tillför mer än bara kapital till bordet. De tillhandahåller också bransch-, finans-, verksamhets- och organisationsexpertis som kan användas för att öka värdet på ett företag. Detta är bra, för om företagets värde ökar ger en rekapitalisering också ägarna möjlighet att tjäna en andra gång om företaget så småningom säljs igen.

Fundamentals of a Recapitalization

För att få en bättre förståelse för processen för en rekapitalisering, låt oss gå igenom ett ganska okomplicerat scenario.

Mary grundade Home Healthcare Co., en sjukvårdsorganisation för hemsjukvård, för 20 år sedan. Home Healthcare Co. har vuxit under åren, men den nyligen genomförda övergången till Patient Driven Groupings Model (PDGM) har gjort det klart för Mary att en alltför stor andel av hennes nettoförmögenhet är bunden i företaget. Mary ser möjligheten till fortsatt tillväxt i företaget, men har också ett behov av att diversifiera sin förmögenhet och minska sin risk.

Home Healthcare Co. har många bra anställda som har varit lojala under åren och är en stor anledning till företagets framgång. Mary vill se till att dessa anställda blir väl omhändertagna och har möjlighet att fortsätta att leda företaget i framtiden.

Efter att ha undersökt möjliga alternativ och fört diskussioner med andra entreprenörer som framgångsrikt har rekapitaliserat sina företag beslutar Mary att genomföra en PEG-rekapitalisering. Mary hittar en partner som vill investera i Home Healthcare Co. och som delar hennes passion för patientvård och den vision hon har för företagets framtid.

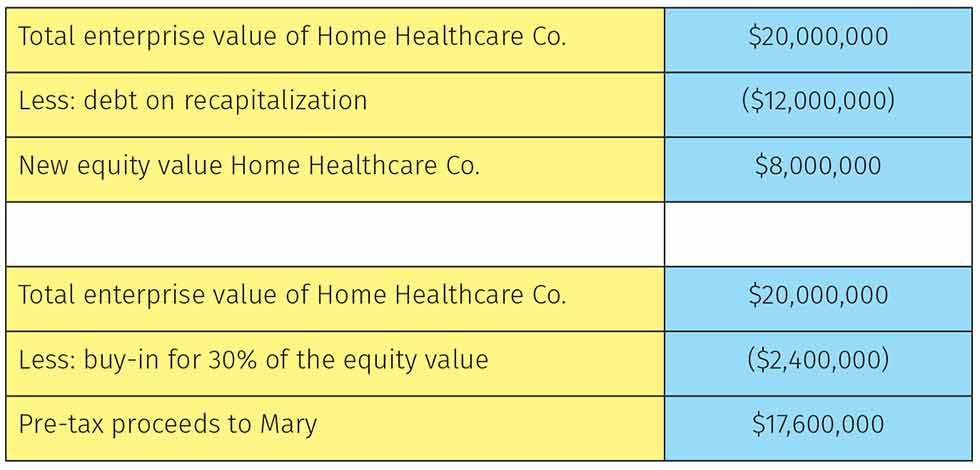

Företaget är skuldfritt och båda parter är överens om att Home Healthcare Co:s förhandlade företagsvärde (EV) bör vara 20 miljoner dollar. Förvärvet kommer att finansieras med 40 % eget kapital och 60 % lån. Efter transaktionen kommer Home Healthcare Co. att ha en skuld på 12 miljoner dollar. Mary kommer också att fortsätta att äga 30 % eget kapital i företaget.

Värdet på företagets eget kapital efter återkapitaliseringen visas i figur 1.

Figur 1: Värdet på Home Healthcare Co. efter rekapitaliseringen.

En PEG:s roll

Mary’s företag betraktas nu som ett plattformsföretag, som PEG:s vanligtvis äger i fem till sju år. Under denna period kommer PEG:n att vara starkt (om inte helt) beroende av Mary och hennes ledningsgrupp för att sköta den dagliga verksamheten i företaget. Ledningsgruppen brukar vanligtvis expandera ganska mycket under denna tid. PEG:n kommer vanligtvis att tillföra värde genom att införa effektivitetsvinster som hjälper Mary och hennes ledningsgrupp att utföra sitt arbete bättre. Dessa effektivitetsvinster kan ta sig många uttryck, från att lägga till teknik till att förbättra processen, men framför allt kommer de att hjälpa företaget att växa genom förvärv.

De flesta PEG:er använder sig av en strategi för tillväxt genom förvärv, vilket innebär att de hittar och förvärvar strategiska företag som – i det här scenariot – ger ett mervärde till Home Healthcare Co. Dessa förvärv kan ge nya geografiska områden, koncentration på en marknad, inträde i en parallell eller kompletterande tjänst eller produkt eller många andra möjliga vägar. PEG:n hanterar vanligtvis transaktionsfunktionen och överlåter integrationen efter transaktionen till Marys ledningsgrupp. När fem till sju år har gått kommer PEG att genomföra en likviditetshändelse för företaget, antingen genom att sälja till ett annat större private equity-företag, till en strategisk köpare eller genom ett börsintroduktionserbjudande.

Det är viktigt att notera att Mary inte har någon garanti för den bankskuld hos tredje part som PEG använde sig av för att ytterligare öka vinsten vid den andra försäljningen. Hon minskar också alla risker som hon kan ha haft med personliga garantier för leverantörer eller betalare. Home Healthcare Co. tar själv på sig dessa skulder.

Vad partnerskap ger

PEG:er strävar vanligtvis efter att ge sina kommanditdelägare (LP:er) en tredubbel kontant avkastning för deras investering i fonden. LPs (dvs. intressenter) kan vara förmögna privatpersoner, stiftelser, pensions- och/eller pensionsadministratörer eller till och med företag. Många PEG som fokuserar på investeringar i hälso- och sjukvård gillar att samarbeta med LP som också har en bakgrund inom hälso- och sjukvården.

Jag gjorde nyligen en sammanfattning för en kund och vi utvärderade vilka PEG som skulle passa bra. Vi koncentrerade oss på PEG:er med inriktning på hälso- och sjukvård och utvärderade deras LP:er för att se vilka som kunde tillföra värde. De bästa PEG:erna hade alla LP:er inom hälso- och sjukvården som investerade i deras särskilda fond. I en viss grupp var de fem största investerarna United HealthCare, BlueCross BlueShield, Cigna och två mycket stora privata sjukhussystem. Som ni kan se förändrar detta drastiskt de möjligheter som finns tillgängliga för ett plattformsföretag.

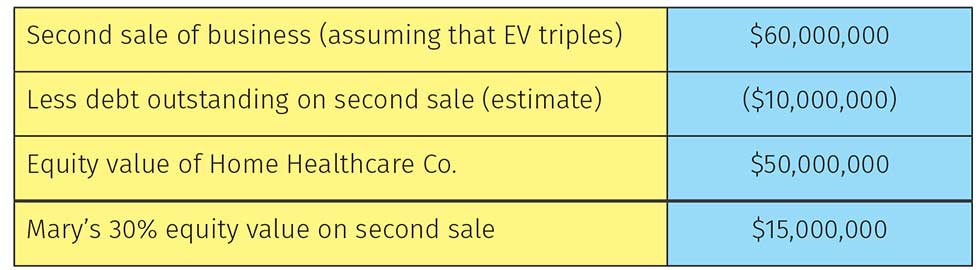

För att återgå till vårt scenario visas Marys aktievärde vid den andra försäljningen – under förutsättning att PEG:n kunde tredubbla företagets företagsvärde under den tidsperioden – i figur 2.

Mary går därifrån med 32,6 miljoner dollar jämfört med de 20 miljoner dollar som hon skulle ha tjänat på den första försäljningen av 100 procent av sitt företag. Om företagsvärdet skulle öka under denna tidsperiod, vilket inte är ett orimligt antagande med tanke på de flesta private equity-bolagens mandat att aggressivt växa i portföljbolagen, skulle Mary tjäna ännu mer.

Förutom att tjäna på tillväxten har Mary kunnat förbli vd men minska sin roll, eftersom en djupare ledningsgrupp har byggts upp runt henne för att ta över andra funktioner i Home Healthcare Co.’s verksamhet. PEG har också fortsatt att hjälpa till med att genomföra strategin genom att tillhandahålla styrelserepresentation och positionera Home Healthcare Co. för en högre värdering vid den andra utgången.

Figur 2: Marys vinst vid den andra försäljningen av Home Healthcare Co.

Risker med en ombildning

Detta scenario är ett förenklat exempel med många antaganden, men det illustrerar den potentiella uppsidan för en ombildning. Som med det mesta finns det också flera nackdelar att ta hänsyn till, t.ex.:

- Företagets värde vid den andra utgången är inte garanterat, och inte heller tidslinjen är känd. Det finns många variabler som kan få dessa planer att spåra ur.

- Efter transaktionen kommer Home Healthcare Co. att ha en betydande skuldsättning. De flesta företagare är försiktiga med att belasta sitt företag med höga skuldnivåer.

- Mary är inte längre majoritetsägare. PEG kommer att inrätta en rådgivande nämnd och ge ledningsgruppen befogenhet att driva verksamheten framåt. De flesta företagare tycker att det är svårt att lämna ifrån sig kontrollen.

Det finns en risk att välja fel PEG-partner. Företagare måste verkligen lära känna PEG-företaget och dess chefer. Dessutom måste ägarna bekräfta PEG:s meritlista för att avgöra sannolikheten för framgång.

I min nästa artikel kommer jag att diskutera hur du väljer rätt PEG för ditt företag och hur du gör ditt företag önskvärt på private equity-marknaden.