Wielu doświadczonych właścicieli firm z branży opieki zdrowotnej, poszukujących planu sukcesji, zmagało się z koncepcją sprzedaży swoich firm, nawet jeśli nadal widzą przed sobą znaczny wzrost. Na szczęście istnieje alternatywna technika finansowa znana jako dokapitalizowanie przez private equity, w której właściciele firm z branży opieki zdrowotnej mogą sprzedać część swojej firmy partnerom z grupy private equity (PEG) i nadal mieć możliwość czerpania korzyści z rozwoju.

Private equity rekapitalizacji, lub recaps, oferują unikalną propozycję wartości, które mogą być dobrym rozwiązaniem dla właścicieli chcących wziąć niektóre żetony ze stołu, podczas gdy nadal jest zaangażowany w przyszłość swojej firmy.

PEG firm może być bystry partnerów biznesowych, które przynoszą więcej niż tylko kapitał do stołu. Zapewniają one również przemysł, finansowe, operacyjne i organizacyjne doświadczenie, które mogą być wykorzystane do zwiększenia wartości firmy. To jest dobre, ponieważ jeśli wartość firmy wzrasta, dokapitalizowanie również pozwala właścicielom na zysk po raz drugi, jeśli firma jest ostatecznie sprzedawane ponownie.

Fundamenty dokapitalizowania

Aby lepiej zrozumieć proces dokapitalizowania, przejdźmy przez dość prosty scenariusz.

Mary założyła Home Healthcare Co., agencję domowej opieki zdrowotnej Medicare, 20 lat temu. Home Healthcare Co. rozwijała się przez lata, ale niedawne przejście na Patient Driven Groupings Model (PDGM) sprawiło, że dla Mary stało się jasne, że zbyt duży procent jej wartości netto jest związany z firmą. Mary widzi możliwość dalszego wzrostu w firmie, ale ma również potrzebę dywersyfikacji swojego majątku i zmniejszenia ryzyka.

Home Healthcare Co. ma wielu dobrych pracowników, którzy byli lojalni przez lata i są dużym powodem sukcesu firmy. Mary chce się upewnić, że ci pracownicy są pod dobrą opieką i mają możliwość dalszego prowadzenia firmy w przyszłości.

Po zbadaniu możliwych opcji i zaangażowaniu się w dyskusje z innymi przedsiębiorcami, którzy z powodzeniem dokapitalizowali swoje firmy, Mary decyduje się na przeprowadzenie dokapitalizowania metodą PEG. Mary znajduje partnera, który chce zainwestować w Home Healthcare Co. – i który podziela jej pasję do opieki nad pacjentami oraz wizję przyszłości firmy.

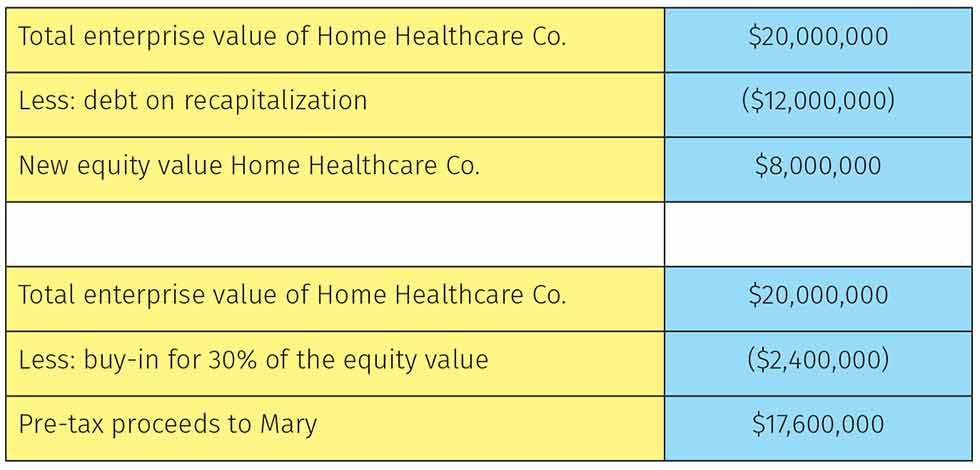

Biznes jest wolny od długów, a obie strony zgadzają się, że wynegocjowana wartość przedsiębiorstwa (EV) Home Healthcare Co. powinna wynosić 20 mln USD. Przejęcie będzie finansowane w 40% z kapitału własnego i w 60% z długu. Po dokonaniu transakcji Home Healthcare Co. będzie miała 12 mln USD długu. Mary będzie również nadal posiadać 30% kapitału własnego w firmie.

Wartość kapitału własnego firmy po przekształceniu przedstawiono na rysunku 1.

Figura 1: Wartość spółki Home Healthcare Co. po rekapitalizacji.

Rola PEG

Spółka Mary jest obecnie uważana za spółkę platformę, którą PEG posiadają zazwyczaj przez okres od pięciu do siedmiu lat. W tym okresie PEG będzie w dużym stopniu (jeśli nie całkowicie) zależna od Mary i jej zespołu zarządzającego w zakresie bieżącej działalności firmy. W tym czasie zespół zarządzający zwykle dość znacznie się powiększa. PEG zazwyczaj będzie wnosić wartość dodaną poprzez wprowadzanie usprawnień, które pomogą Marysi i jej zespołowi zarządzającemu lepiej wykonywać swoją pracę. Te usprawnienia mogą przybierać różne formy, od dodawania technologii do usprawniania procesów, ale przede wszystkim pomogą firmie rozwijać się poprzez przejęcia.

Większość PEG-ów stosuje strategię wzrostu poprzez przejęcia, co oznacza, że znajdują i przejmują strategiczne firmy, które – w tym scenariuszu – dodają wartości Home Healthcare Co. Przejęcia te mogą zapewnić nowe obszary geograficzne, koncentrację na rynku, wejście na rynek równoległych lub komplementarnych usług lub produktów lub wiele innych możliwych dróg. PEG zazwyczaj zajmuje się funkcją transakcyjną, a integrację po transakcji pozostawia zespołowi zarządzającemu Mary. Po upływie od pięciu do siedmiu lat PEG przeprowadzi operację upłynnienia przedsiębiorstwa, sprzedając je innej większej firmie private equity, nabywcy strategicznemu lub w drodze pierwszej oferty publicznej.

Należy zauważyć, że Mary nie posiada gwarancji na dług bankowy strony trzeciej, który PEG wykorzystał do dalszego zwiększenia zysku z drugiej sprzedaży. Ona również delewaruje wszelkie ryzyko, jakie mogła mieć z osobistymi gwarancjami dla sprzedawców lub płatników. Home Healthcare Co. sama bierze na siebie te zobowiązania.

Co przynoszą spółki partnerskie

PEG-i zazwyczaj dążą do zapewnienia swoim ograniczonym partnerom (LP) trzykrotnego zwrotu gotówkowego za ich inwestycje w fundusz. LP (tj. udziałowcy) mogą być zamożnymi osobami fizycznymi, funduszami wieczystymi, administratorami emerytur i/lub rent, a nawet korporacjami. Wiele PEG-ów, które koncentrują się na inwestycjach w służbie zdrowia, lubi współpracować z LP, którzy również mają doświadczenie w tej dziedzinie.

Wykonywałem ostatnio podsumowanie dla klienta i ocenialiśmy, które PEG-i będą dobrze pasować. Skupiliśmy się na PEG-ach skupionych na służbie zdrowia i ocenialiśmy ich LP, aby zobaczyć, kto może dodać wartość. Wszystkie najlepsze PEG-i miały LP z sektora ochrony zdrowia, którzy inwestowali w ich dedykowane fundusze. W jednej konkretnej grupie pięciu największych inwestorów to United HealthCare, BlueCross BlueShield, Cigna i dwa bardzo duże prywatne systemy szpitalne. Jak widać, to drastycznie zmienia możliwości, które są dostępne dla spółki platformowej.

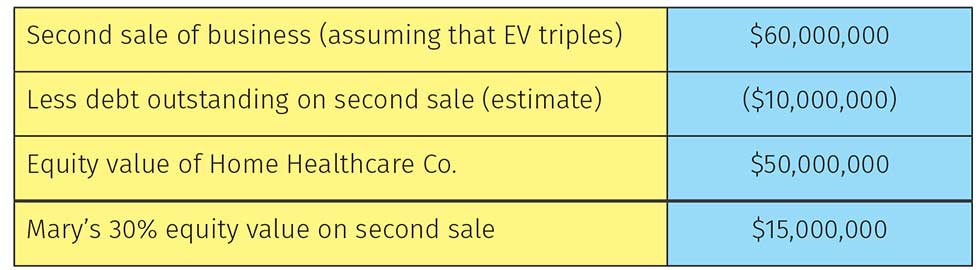

Powracając do naszego scenariusza, wartość kapitału własnego Mary przy drugiej sprzedaży – zakładając, że PEG był w stanie potroić wartość przedsiębiorstwa w tym czasie – została przedstawiona na rysunku 2.

Mary odchodzi z 32,6 mln USD w porównaniu z 20 mln USD, które zarobiłaby na początkowej sprzedaży 100% swojego biznesu. Gdyby wartość przedsiębiorstwa wzrosła w tym okresie, co nie jest nieuzasadnionym założeniem, biorąc pod uwagę mandat większości funduszy private equity do agresywnego wzrostu spółek portfelowych, Mary zarobiłaby jeszcze więcej.

Oprócz czerpania zysków z rozwoju, Mary była w stanie pozostać Dyrektorem Generalnym, ale ograniczyć swoją rolę, ponieważ wokół niej zbudowano głębszy zespół zarządzający, który przejął inne funkcje działalności Home Healthcare Co. PEG kontynuuje również pomoc w realizacji strategii, zapewniając reprezentację zarządu i pozycjonując Home Healthcare Co. w celu uzyskania wyższej wyceny przy drugim wyjściu.

Figura 2: Zysk Mary na drugiej sprzedaży Home Healthcare Co.

Ryzyko związane z ponownym podjęciem działalności

Ten scenariusz jest uproszczonym przykładem z wieloma założeniami, ale ilustruje potencjalne korzyści związane z ponownym podjęciem działalności. Jak w przypadku większości rzeczy, istnieje również kilka minusów do rozważenia, takich jak:

- Wartość firmy na drugim wyjściu nie jest gwarantowana, ani nie jest znana linia czasu. Istnieje wiele zmiennych, które mogą wykoleić te plany.

- Po transakcji, Home Healthcare Co. będzie nosić znaczną ilość długu. Większość właścicieli firm jest ostrożna w obciążaniu swojej firmy wysokim poziomem zadłużenia.

- Mary nie jest już właścicielem większościowym. PEG ustanowi radę doradczą i upoważni zespół zarządzający do kierowania firmą w przyszłości. Większość właścicieli firm uważa, że trudno jest zrzec się kontroli.

Istnieje ryzyko wyboru niewłaściwego partnera PEG. Właściciele firm muszą naprawdę poznać PEG i jego menedżerów. Dodatkowo, właściciele będą musieli potwierdzić osiągnięcia PEG, aby określić prawdopodobieństwo sukcesu.

W moim następnym artykule omówię, jak wybrać odpowiedni PEG dla swojej firmy i jak sprawić, aby Twoja firma była pożądana na rynku private equity.

.